本文

不動産取得税

納める人

不動産(土地・家屋)を売買、交換、贈与、建築(新築、増築、改築)などにより取得した人(個人・法人を問いません。)

(注) 土地や家屋の取得とは、登記の有無、有償、無償の別などを問わず、その不動産の所有権を現実に取得することをいいます。

納める額

- 税額の計算方法 〔不動産の価格(課税標準額)〕 × 税率 = 税額

不動産の価格

不動産取得税の課税標準となる不動産の価格は、不動産の購入価格や建築工事費ではなく、原則として、不動産を取得したときの市町村の固定資産課税台帳に登録されている価格です。

ただし、次の場合は固定資産課税台帳に登録されている価格と異なります。

- 固定資産課税台帳に登録されていない(新築、増改築)、又は当該価格が適当でない場合(土地の地目の変換等がある場合)等

↠ 固定資産評価基準に基づき決定された価格 - 宅地及び宅地比準土地※1

※1 宅地比準土地とは、宅地以外の土地でその土地と状況が類似する宅地の価格に比準して価格が決定された土地をいいます。

↠ 令和9年(2027年)3月31日までに取得した場合は、固定資産課税台帳に登録された価格の2分の1

税率

| 区分 |

税率 |

|||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 土地 |

3% (~令和9年(2027年)3月31日の取得) |

|||||||||||||||||||||

| 家屋 | 住宅 |

3% (~令和9年(2027年)3月31日の取得) |

||||||||||||||||||||

| 住宅以外 |

4% |

|||||||||||||||||||||

免税点

| 土地 | 10万円未満の場合 | ||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 家屋 | 新築、増築、改築 | 1戸につき23万円未満の場合 | |||||||||||||||||

| 売買、交換、贈与など | 1戸につき12万円未満の場合 | ||||||||||||||||||

非課税

次のような場合は、課税されません。

- 公共の用に供する不動産の取得

- 宗教法人、学校法人等がその本来の事業の用に供する不動産の取得

- 相続による不動産の取得 など

※ 「相続時精算課税制度」を選択した贈与により不動産を取得したときは、課税となります。

軽減措置

次のような場合等は、課税される不動産取得税が軽減されます。

軽減措置の適用を受ける場合は、不動産の所在地を管轄する広域本部課税担当課へ「不動産取得税申告書」に添付書類を添えて提出してください。

申告は郵送又は電子申請でも受け付けますが、連絡の取れる電話番号・連絡先を必ず記載してください。

※ 取得した不動産により必要書類が異なりますので、詳しくは、不動産の所在地を管轄する広域本部課税担当課にお尋ねください。

※ 申告がない場合でも、広域本部課税担当課において軽減措置を適用することがあります。

- 取得した住宅又は住宅用土地の軽減要件に該当する場合

- 公共事業のために不動産を譲渡した人が、代わりの不動産を一定の期間内に取得した場合には、譲渡した不動産の価格に対応する税額を軽減します。

- 災害により、不動産が一定の被害を受け、代わりの不動産を一定の期間内に取得した場合、または、その被害を受けた不動産が取得直後であった場合は、被害を受けた部分の価格に対応する税額を軽減します。

平成28年熊本地震に係る不動産取得税の災害減免について (PDFファイル:149KB)

令和2年7月豪雨に係る不動産取得税の災害減免について (PDFファイル:122KB)

令和7年8月10日からの大雨に係る不動産取得税の災害減免について (PDFファイル:151KB)

- 新型コロナウイルス感染症の影響による耐震改修の遅延等によって住宅への入居が遅れた場合でも、期限内に入居したのと同様の不動産取得税の特例措置(税額等の軽減)が受けられる場合があります。

(令和4年(2020年)3月31日入居分まで)

耐震改修した住宅にかかる不動産取得税の特例措置の適用要件の弾力化について(PDFファイル:587KB)

申告と納税

- 申告

不動産を取得された場合や軽減措置の適用を受ける場合は、不動産の所在地を管轄する広域本部課税担当課に「不動産取得税申告書」を提出してください。

申告書の用紙は各広域本部課税担当課にあります。また、下記からもダウンロードできます。 - 申告は、郵送又は電子(軽減措置の適用を受ける場合のみ)でも受け付けますが、連絡がとれる電話番号・連絡先を必ず記載してください。

不動産取得税申告書及び申告書記入例

- 納税

納税通知書により、定められた期限までに納税してください。

(注) 納税通知書を発送する約1か月前にあらかじめ課税のお知らせをします。

不動産と税金

| 区分 | 国税 | 県税 | 市町村税 | ||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 取得したとき | 相続税、贈与税 | 不動産取得税 | ----- | ||||||||||||||||||||||||||

| 所有しているとき | ----- | ----- | 固定資産税、都市計画税、事業所税 | ||||||||||||||||||||||||||

| 譲渡したとき | 所得税 | 県民税 | 市町村民税 | ||||||||||||||||||||||||||

※ この他に登録免許税や印紙税、消費税等があります。

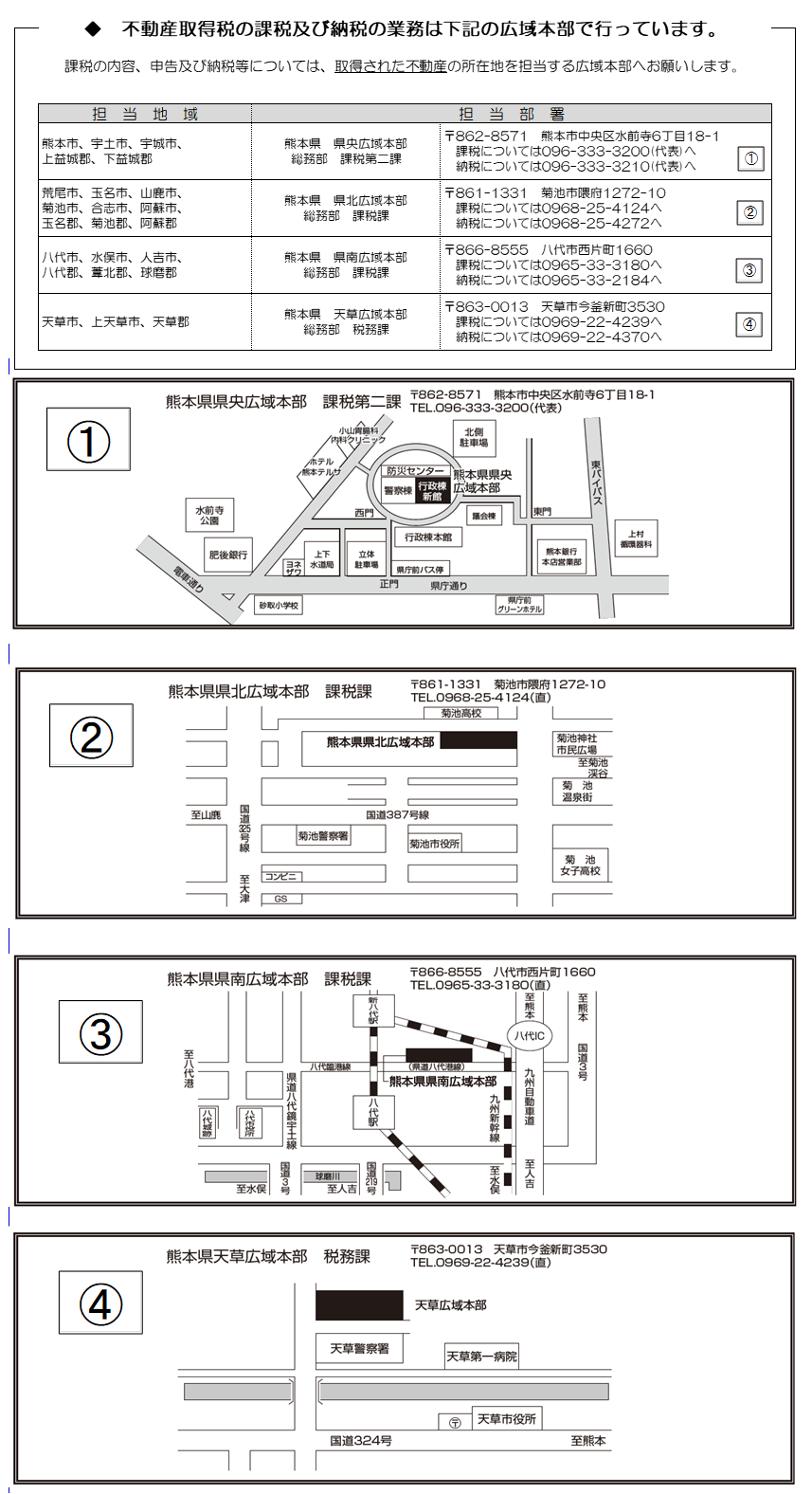

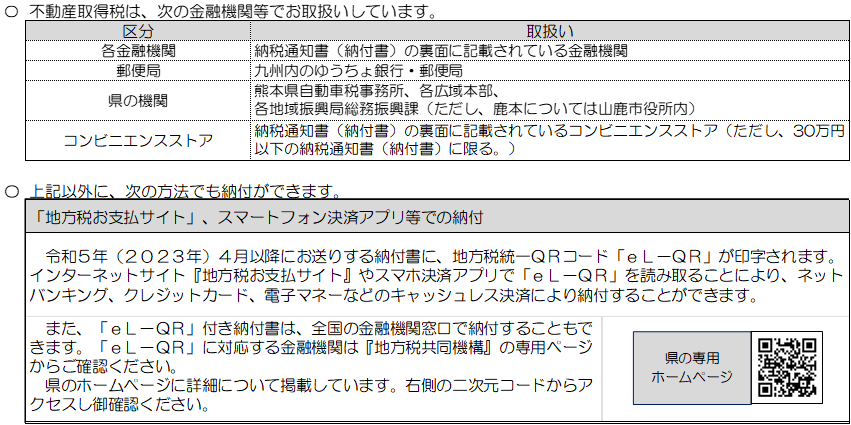

納付の場所

不動産取得税Q&A

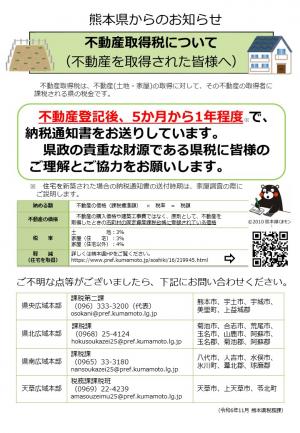

Q1 登記してから、どれくらいで納税通知書が届きますか?

A1 随時課税のため、課税の時期は決まっていませんが、通常は不動産登記から5か月から1年程度で、納税通知書をお送りしています。

ただし、家屋を新築・増築・改築された場合については、固定資産評価基準により評価額を調査・決定した後に納税通知書をお送りしています。

詳しくは、管轄する広域本部にお問い合わせください。

Q2 「相続時精算課税制度」を選択した贈与により不動産を取得したときには、不動産取得税は課税されますか?

A2 相続時精算課税制度は、贈与を受ける場合に選択できる贈与税(国税)の課税制度の一つであり、贈与による取得に該当するため、不動産取得税は課税されます。(相続による取得の場合は課税されません。)

※ 相続時精算課税制度については、最寄りの税務署にお問い合わせください。

Q3 住宅の取得者が単身赴任中(配偶者は住宅に居住)なのですが減額になりますか?

A3 その住宅が新築(又は建売により新築未使用住宅を購入)された特例適用住宅の場合は、価格の控除が適用されます。

中古住宅の取得については、一定の条件を満たす場合に軽減の対象となることがありますので、不動産の所在地を管轄する広域本部課税担当課にお問い合わせください。

Q4 カーポートやブロック塀に税金はかかりますか?

A4 一概にはいえませんが、周壁のないカーポートや家屋と一体でないブロック塀は家屋ではないので、課税対象とはなりません。

Q5 二世帯住宅の減税はどのようになりますか?

A5 構造上の独立性(各世帯間が壁やドア等により遮断されていること)、利用上の独立性(各世帯が独立した玄関を有するなど、各世帯がそれぞれの専有部分だけで生活できるよう専用の設備がそれぞれ備わていること)の要件を全て満たしている場合は、各戸につき価格の控除が適用されます。詳細は不動産の所在地を管轄する広域本部課税担当課にお問い合わせください。

Q6 店舗兼住宅の減額はどのようになりますか?

A6 店舗部分と住宅部分の価格のうち、特例適用住宅に該当する住宅部分のみ価格控除が適用されます。なお、特例適用住宅の面積要件に店舗部分は含まれません。

Q7 不動産を等価交換したのですが税金はかかりますか?

A7 等価交換により金銭の授受がなかったとしても不動産取得税は課税されます。

Q8 家屋を1,500万円で購入したのですが税金はいくらになりますか?

A8 家屋は、固定資産課税台帳に登録されている価格、または、県・市町村において固定資産評価基準に基づき調査・決定した価格により課税しますので、購入価格から税額を算定することはできません。

Q9 公共事業により不動産を譲渡して代わりの不動産を取得しましたが、不動産取得税の軽減はありますか?

A9 土地収用法等に基づく公共事業の用に供するため不動産を収用され、または、譲渡し補償金を受けた人が、代わりの不動産を取得した場合、一定の要件に該当するときは不動産取得税が軽減されます。詳細は、不動産の所在地を管轄する広域本部課税担当課にお尋ねください。

お問い合わせ先